こんにちは地方暮らし30代共働きのデリカ夫婦です。

仕事と子育てに追われながら、本格的に投資を始めて3年経ちます。

30代女性

30代女性30代共働き家庭の運用実績を知りたいなぁ〜

私たちの資産運用の実績をブログで公開するね!

この記事はこんな人にオススメ

- 他の家庭の資産運用実績が気になる

- 投資に漠然とした不安がある

- 何に投資したら良いか分からない

この記事を読むことで、これまでの運用実績がわかり、積立投資の心構えや何に投資をすれば良いかが分かります。

前回の資産公開(6月末)

ということで先に結論から言います。

2023年9月末の資産運用状況

- 金融資産(現金除く):6,652,759円(同年6月比+1,714,189円)

- 運用実績:+967,479円(同年6月比+107,777円)

7月に日本の高配当株を買いました。

その日本株の恩恵が大きかったね!

景気後退が来ると騒がれていますが、なかなか来ないですね。

機会損失にならないように、インデックス投資は淡々と積み立てていきたいと思います。

高配当株は割安のタイミングで投資するように心がけてます。

それでは詳細をどうぞ!

資産運用の実績公開(2023年9月末)

まずは2023年9月末時点の資産運用実績です。

現金を除いた資産は6,652,759円となりました。

| 資産種別 | 損益 | 積立額(月額) | 投資金額 | 時価評価額 |

|---|---|---|---|---|

| つみたてNISA | +202,145円 | 63,333円 | 1,249,994円 | 1,452,139円 |

| ジュニアNISA | +226,579円 | 10万円 (変動あり) | 1,395,000円 | 1,621,579円 |

| ETF | +166,836円 | スポット購入 | 783,686円 | 950,522円 |

| 個別株(日本) | +300,376円 | スポット購入 | 1,972,974円 | 2,273,350円 |

| 個別株(米国) | −18,299円 | スポット購入 | 182,247円 | 163,948円 |

| 暗号資産 | +89,842円 | スポット購入 | 101,379円 | 191,221円 |

| 合計 | +967,479円 | 5,685,280円 | 6,652,759円 |

毎月つみたてNISAを約6万3千円とジュニアNISAを10万円です。

これまでの投資金額は6,652,759円で+967,479円の含み益です。

2022年の年末は含み損だったのですが大幅にリターンが良くなりました。

最近は、海外投資家から日本株への流入が増えてますね。

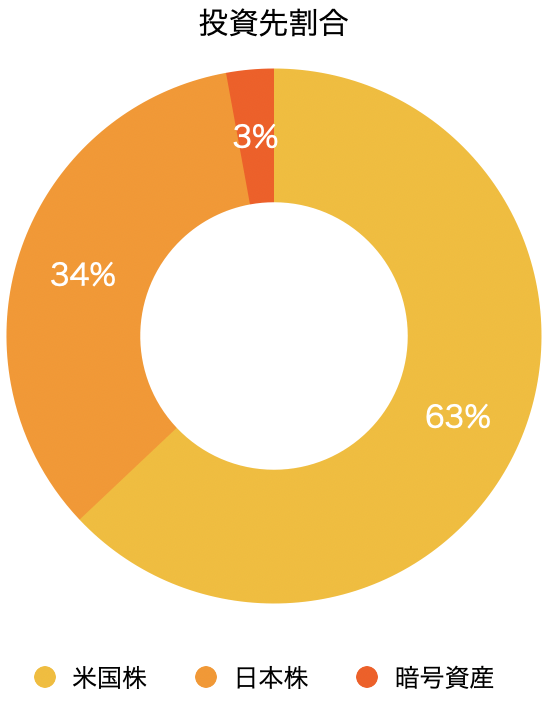

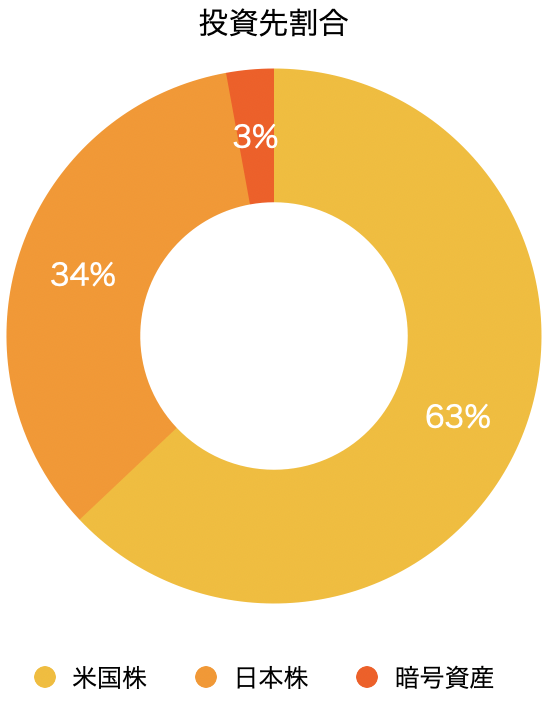

次に資産配分の割合です。

ご覧のとおり、米国の割合が63%で最も多いです。

米国に投資する理由は

米国はこれからも人口増加が期待でき、経済成長が期待できる。

マクドナルドやコカコーラなど、多国籍企業が多いなど

もっと知りたい方は書籍で学んで下さい

私たちは正社員で共働き、リスク許容度は高めなので米国への投資を多くしています。

暗号資産については、サテライトの投資として資産の5〜10%の範囲内で投資をするようにしています。

暗号資産の割合を増やそうと計画中〜

続いてNISAの詳細です。

つみたてNISA

| 資産種別 | パパデリカ(夫) | ママデリカ(妻) |

|---|---|---|

| 開始月 | 2022年1月 | 2022年1月 |

| 積立期間 | 1年9ヶ月 | 1年9ヶ月 |

| 積立額 | 33,333円/月 | 30,000円/月 |

| 年月 | 運用損益 | 投資金額 | 時価評価額 |

|---|---|---|---|

| 2023年6月 | +187,925円 | 1,059,994円 | 1,247,919円 |

| 2023年9月 | +202,145円 | 1,249,994円 | 1,452,139円 |

年末のつみたてNISAは含み損だったけど盛り返したね。

なぜなら、暴落時も気にせず淡々と積立を継続することで年率5〜7%程のリターンを得ることができるからです。

その理由がわからない方はこちらの記事を参考

ジュニアNISA

| 開始月 | 積立期間 | 積立額 |

|---|---|---|

| 2022年5月 | 1年5ヶ月 | 100,000円/月(変動あり) |

| 年月 | 運用損益 | 投資金額 | 時価評価額 |

|---|---|---|---|

| 2023年6月 | +211,026円 | 1,200,000円 | 1,411,026円 |

| 2023年9月 | +226,579円 | 1,395,000円 | 1,621,579円 |

2022年1月からの弱気相場の時でも積立を継続したことが要因だね。

それに円安の影響もプラスに働いたね。

ジュニアNISAは160万円入金する予定で、今年中に満額投資します。

使用目的は将来の教育資金です。

投資銘柄は楽天VTIのみに投資しています。

配当金を自動で再投資してくれるので、10年後どのくらい増えるのかが楽しみです。

ETF

| ETF銘柄 | 運用損益 | 投資金額 | 時価評価額 | 保有株数 |

|---|---|---|---|---|

| VTI | +94,890円 | 412,752円 | 507,642円 | 16株 |

| VYM | +72,420円 | 344,268円 | 416,688円 | 27株 |

| SPYD | -474円 | 26,666円 | 26,192円 | 5株 |

| 合計 | +166,836円 | 783,686円 | 950,522円 |

SPYDは配当金で購入しています!

市場の暴落を待っていたことと、円安の影響で年末からETFの購入は控えていました。

9月の配当金でSPYDを2株買い増しました。

暴落が来て欲しい時には暴落は来ないよね〜

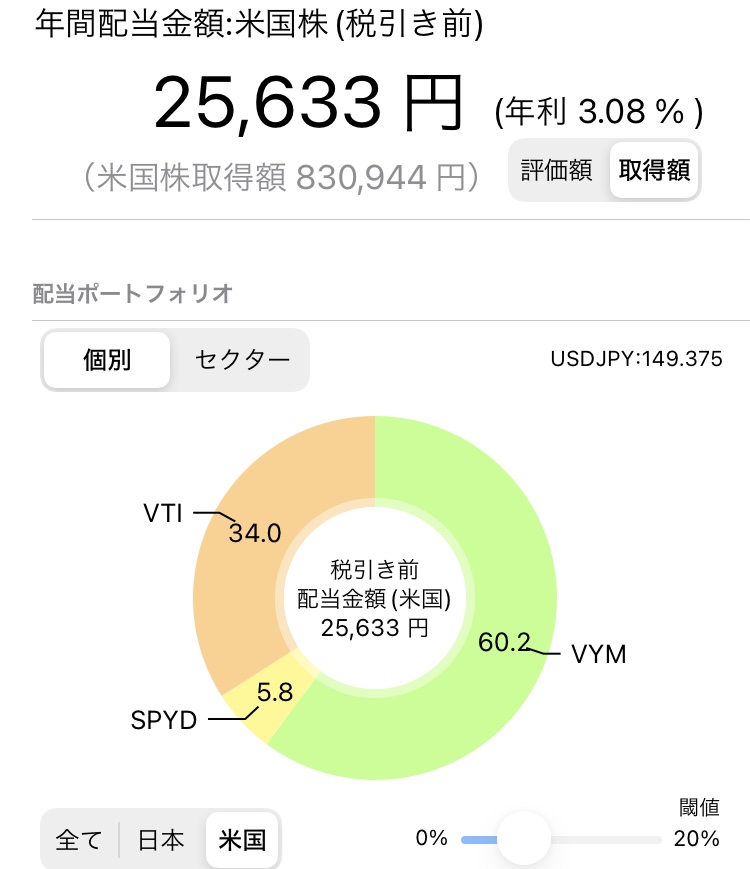

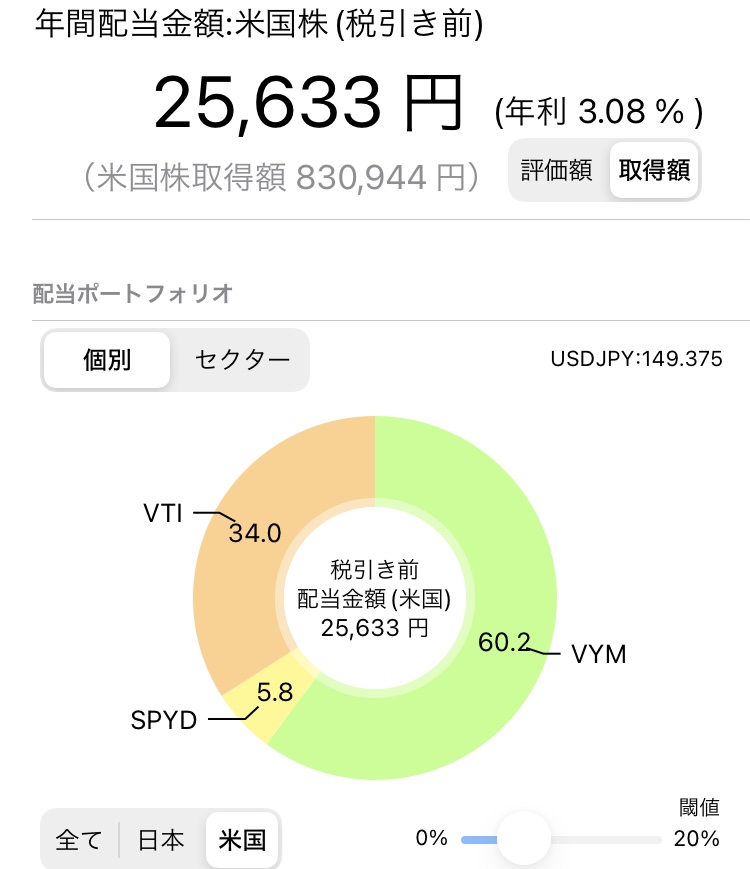

次にETFの配当金を見てみましょう!

ETF年間配当金

ETFには年に4回の配当金があり、証券口座にドルで振り込まれるよ!

ETFの配当金でSPYDを購入しています。

続いて個別銘柄にいきます。

個別株(米国)

| 個別銘柄 | 保有株数 | 運用損益 | 投資金額 | 時価評価額 |

|---|---|---|---|---|

| CCL | 80株 | −18,299円 | 182,247円 | 163,948円 |

2年程含み損が続いて、半値近くまで下がったこともあったよ!

CCL(カーニバルクルーズ)はクルーズ船の株です。

新型コロナから業績不振となっており、すぐに回復してくれるだろうと思っていました。

初めて米国の個別株に挑戦したんですが、買った直後からさらに暴落しました。

含み損継続中ですが、利下げサイクルには伸びてくれると信じています。

しかし、景気敏感株なので、景気後退が来る前に売却しようかと検討中です。

次に日本株に行きましょう。

個別株(日本)

| 個別銘柄 | 運用損益 | 投資金額 | 時価評価額 |

|---|---|---|---|

| 九州旅客鉄道(9142) | +146,950円 | 488,850円 | 619,400円 |

| 朝日ネット(3834) | -499円 | 63,099円 | 63,500円 |

| 学究社(9769) | -6,375円 | 210,075円 | 210,000円 |

| 積水ハウス(1928) | +14,625円 | 283,075円 | 297,700円 |

| 東京海上HD(8766) | +84,750円 | 608,250円 | 693,000円 |

| 三菱UFJ(8306) | +60,925円 | 319,625円 | 380,550円 |

| 合計 | +300,376円 | 1,972,974円 | 2,273,350円 |

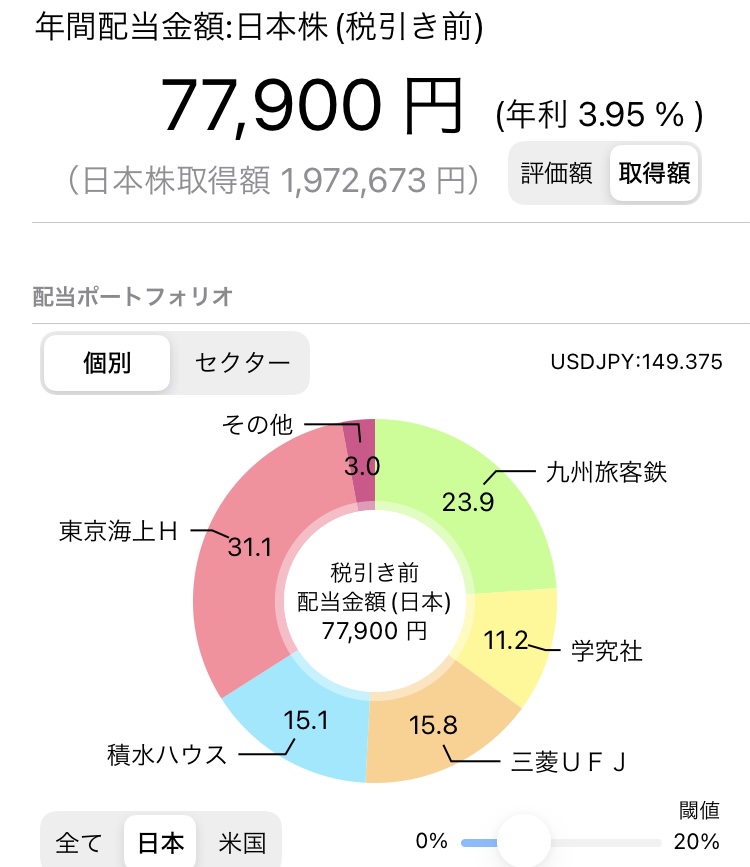

最近、高配当株に目覚めました。インカムゲインで旅行に行きたい!

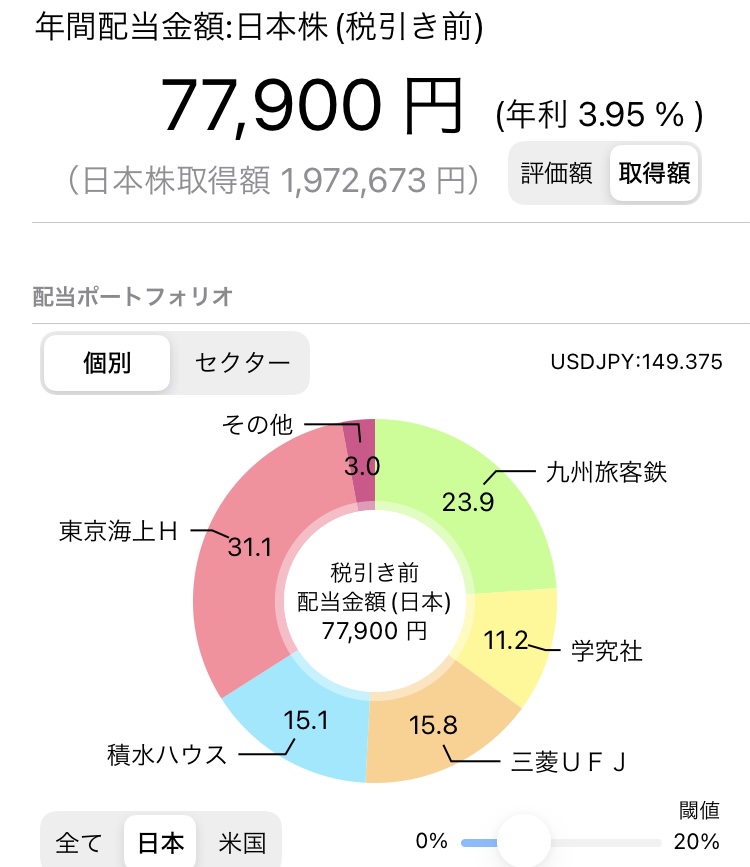

日本の個別株はなんといっても配当金が魅力です。

年間配当金

不労所得を獲得すべく、高配当株にも注力するようになりました。

配当金は家族旅行代に使う予定です。

九州旅客鉄道は新型コロナで株価が落ちこんだタイミングで購入できたので、含み益となっています。

東京海上HDは、ビッグモーターショックで株価が落ちた際、タイミングよく拾えました。

今後の日本の政策金利の利上げを見越して、三菱UFJも新規で購入しています。

今後もタイミングをみながら日本の高配当株を購入していきたいと思います。

続いては暗号資産です。

暗号資産

| 銘柄 | 運用損益 | 時価評価額 |

|---|---|---|

| BTC(ビットコイン) | +116円 | 429円 |

| ETH(イーサリアム) | +23,131円 | 49,925円 |

| BCH(ビットコインキャッシュ) | +66,595円 | 140,867円 |

| 合計 | +89,842円 | 191,221円 |

あと2年程は保有しておくつもりです。

暗号資産はサテライト投資で、資産の5〜10%以内で投資するようにしています。

しかし、現在は3%程になっているため追加購入を検討中です。

ボラティリティが高いので、万が一資産を溶かすことがないようにしています。

暗号資産は楽天ウォレットで投資をしています。

楽天経済圏の方はポイントが使用できるのでオススメです。

最近暗号資産がETFに承認されるかも?とのニュースの影響なのか

暗号資産全体の上昇が起こっています。

暗号資産については、あまり理解していないので下がったと思ったタイミングで少額購入しています。

目先の値幅に惑わず、平常心で投資しよう!

資産運用の実績推移(2022年12月〜2023年12月)

| 年月 | 運用損益 | 投資金額 | 時価評価額 |

|---|---|---|---|

| 2022年12月 | +8,229円 | 3,020,549円 | 3,028,778円 |

| 2023年6月 | +859,702円 | 4,078,864円 | 4,938,570円 |

| 2023年9月 | +967,479円 | 5,685,280円 | 6,652,759円 |

昨年末は運用益+8229円の微増でしたが現在は着実に含み益が増えています。

投資のほとんどをインデックス投資にしているため、短期的な株価の上下は気にしないように心がけています。

私たちの方針は米国株は資産を増やす目的、日本株は配当金を目当てに投資をしています。

積立投資は暴落時も長く続けることが大事

| 年月 | 運用損益 | 投資金額 | 時価評価額 |

|---|---|---|---|

| 2022年12月 | +8,229円 | 3,020,549円 | 3,028,778円 |

| 2023年6月 | +859,702円 | 4,078,864円 | 4,938,570円 |

| 2023年9月 | +967,479円 | 5,685,280円 | 6,652,759円 |

株価が高値から20%下落すると弱気相場入りと言われています。

暴落時期につみたてNISAやジュニアNISAのインデックス投資を続けたことがリターンに寄与しています。

インデックス投資の要でもある、ドルコスト平均法で淡々と積み立てましょう。

下落相場でも投資を続けることで、安い単価で購入できます。

その後、上場相場になった際にリターンを享受できます。

つみたてNISAから投資を始めよう

| 開始月 | 運用損益 | 投資金額 | 時価評価額 |

|---|---|---|---|

| 2022年1月 | +202,145円 | 1,249,994円 | 1,452,139円 |

つみたてNISAの良いところは、利益に対して非課税であること。

個人的に考えるメリットとしては、一度設定してしまえば定額・自動で買い付けを行ってくれることです。

なぜなら、市場の暴落を待って投資を控えていると、その間が機会損失になるから。

投資を勉強していると、暴落のタイミングが分かりような気がするんだよなぁ〜

機関投資家(プロ)でも暴落が分からないんだから、あなたに相場がよめる訳ないじゃん!笑

そもそも投資ってなにから始めたらいいの?

証券口座を開設しないと投資は始めることができないよ。

詳しくは次で解説するね。

NISAに投資するには証券口座開設が必須【おすすめはネット証券】

私たちは当初、地元の銀行でつみたてNISAをしていましたが、手数料も安く、銘柄も多いいので楽天証券に乗り換えました。

オススメの証券会社

- 楽天経済圏ではない人はSBI証券

- 楽天経済圏の人は楽天証券

ネットで完結する証券会社を選ぼう

証券会社を乗り換える際は、わざわざ窓口に行き手続きが必要でした。

正直、金融機関の乗り換えは面倒でしたので、皆さんには最初から良い証券会社で口座開設することをオススメします。

私たちは楽天経済圏だったので、楽天証券を選びました。

楽天経済圏でなければSBI証券の方が、手数料も安くオススメです。

以下の記事でSBI証券のリンクと証券口座開設手順を説明しています。

次に優良銘柄を紹介していきます。

どの銘柄に投資をすれば良いか【実績と信頼の優良銘柄】

私たちは、楽天・全米株式インデックス・ファンドを購入してます。

通称【楽天VTI】

新たにeMAXIS Slimシリーズに全米株式が仲間入りしたので注目しています。新NISAで乗り換え検討中です!

銘柄については、SNSや書籍等でも数多くの人に語られており、まとめると最適解は以下の銘柄です。

投資銘柄の最適解まとめ

- 米国株

- eMAXIS Slim米国株式(S&P500)

- SBI・V・S&P500

- eMAXIS Slim全米株式(2023年9月に誕生)

- SBI・V・全米株式

- 全世界株(超初心者にオススメ)

- eMAXIS Slim全世界株式(オール・カントリー)

- SBI・V・全世界株式

SBI証券ならSB・Vシリーズが手数料も安く最適解です。

楽天証券ではSBI・Vシリーズは購入できないため、上記の中からSBI・Vシリーズ以外から選びましょう。

全世界株は全世界に分散投資がされているため、始めて投資をする人や株価を全く見ない人にオススメです。

米国株はアメリカに投資をするため、全世界株に比べると分散能力が劣ります。

しかし、リスク許容度が高く、投資期間が長い人は米国株で攻めてもいいと思います。

私たちは米国株で攻めるスタイルにしています。

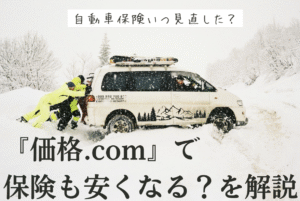

【節約】固定費を見直して投資への入金力を高めよう

投資のパフォーマンスを出すには、入金力が大切になります。

私たちのような会社員は、給料を上げるのに苦労します。

月給5000円上がるのに数年かかりそう。。。

そこで固定費を見直しましょう。

浮いた資金を投資に回すことで数年後のパフォーマンスに大きな差が生まれます。

実際に昨年行った固定費の見直しで約20万円の節約に繋がりました。

| 固定費詳細 | 年間節約額 |

|---|---|

| 生命/医療/個人年金保険 | 184,968円 |

| 携帯料金 | 41,820円 |

| AppleCare | 6,960円 |

| 合計 | 223,748円 |

固定費は一度見直すと、その後はずっと安くなります!見直しの手続きなどは面倒ですが、その時だけだと割り切って頑張りましょう。

さらに2023年7月に楽天モバイルに乗り換えました。

簡単に乗り換えれてオススメです。

思い立ったらすぐ行動しましょう

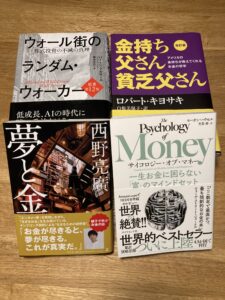

投資に不安ならまずは『書籍』を読んでみよう

つみたてNISAでも不安だという方は、書籍で知識をつけることをオススメします。

1冊数千円で投資の知識がつくなら安いと思いませんか?

書籍で金融知識を学ぶことで、将来得られる金銭的なリターンが大きいのは明白です。

初心者に一番オススメはお金の大学

おすすめの投資本はこちらの記事にまとめています

高額なセミナーに行くよりも、書籍で十分な知識をつけることができますよ!

勇気を出して一歩を踏み出しましょう!

まとめ

2023年9月末の資産運用状況

- 総資産(現金除く):6,652,759円(同年6月比+1,714,189円)

- 運用実績:+967,479円(同年6月比+107,777円)

2023年9月の資産運用を公開しましたが、いかがでしたか?

これから投資を始めようと思っている方

このまま投資を続けたほうがいいか悩んでいる方に少しでも参考になればと思います。

最近Twitterで一番読まれたツイートを紹介します。

この投稿は4000件近くのビューがありました。

投資をしている方は淡々と投資を継続しましょう。

投資をしていない方は少しづつ動き出しましょう。

これから新NISAも始まり、投資環境はさらに良くなります。

勇気を持って一歩を踏み出しましょう。